从去年到现在,可转换债券投资一直是投资者非常感兴趣的话题。可转换债券可以在保持股权资产向上弹性的同时降低退出风险,符合“固定收益”的配置理念,非常适合“想给稳定收益增加一些甜头”的投资者。

帕婕在年初的新年债券配置思路中提到,在经济疲软、政策稳定、通胀缓解、流动性充裕、风险偏好增加的情况下,投资者可以根据配置要求适当增加二级债券基础和可转换债券基金的配置比例。

在假期后的第一个交易日从“黄金陷阱”中跌落后,股票市场和可转换债券市场出现了逆转,中国证券可转换债券指数一路攀升至今年的新高。

截至2月20日,今年到目前为止,共有13只债券基金的收益率超过10%(通过合并A类和C类计算),其中6只为可转换债券基金。展望未来,这一流行病对实体经济的影响尚未完全显现。一波大规模的反周期调整正显示出其效果。可转换债券基金的表现仍然值得我们持续关注。

可转换债券的结构可以简单地比作“债券看涨期权”,但产品设计涉及多个附加条款,这将占用投资者更多的研究时间和交易资源。因此,通过资金配置可转换债券更为方便。

此外,可转换债券基金比可转换债券资产更具优势。通过对中国证券可转换债券、中国证券可转换债券基金和上证综合指数的趋势图的研究,我们可以发现

(2012/1/1-2020/02/20)

与可转换债券本身相比,可转换债券基金具有“有底有债,顶无底封”的资产属性。总的来说,可转换债券基金指数与上证综指基本同步,退出和净值波动略小于上证综指。与可转换债券指数本身相比,可转换债券基金指数表现更好。在2015年的极端市场中,可转换债券基金指数的涨幅超过了可转换债券指数,而且退出情况也较好。

同时,可以看出在牛大,可转换债券基金指数与可转换债券指数相比有明显的超额收益。根据中信证券的数据,在2014年7月至2015年5月的牛市期间,可转换债券基金指数的收益率为134.1%,而可转换债券指数的收益率仅为82.2%。

在2015年6月至9月的熊市中,可转换债券基金指数回撤31.9%,可转换债券指数回撤42%。可转换债券基金的积极管理能力也反映在极端市场的小回撤上。

可转换债券基金没有统一的可转换债券基金分类标准,因为它们受到的关注较少,产品数量也不多。投资机构往往根据自己的理解来划分可转换债券,主要有三种观点:

2018年以来,混合债券型二级债券对可转换债券的热情持续增长,最新的平均可转换债券头寸比例接近20%,其中有许多“可转换债券型”二级债券利用可转换债券获得超额回报。然而,今天我们将首先通过最严格的第一标准分析可转换债券基金,即基金的名称包含可转换债券。

以基金的名义取出可转换债券清单。可以看出,小型基金数量众多,基金规模主要集中在成立时间较长、历史回报率较高的基金上。首先,我们选择可转换债券超过2亿元,成立时间超过一年。(甲类和丙类由甲类代表)

(规模至2019/12/31)

共有八只基金。从标题中的问题开始,让我们分别看看它们的盈利能力、风险回报和资产配置能力,以及它们是否能够满足我们在两种不同情况下的配置要求:稳定和激进。

除了兴泉可转换债券是部分债券混合基金外,其余7只基金都是混合债券二级基金,这意味着这些基金的收入主要来自三个部分:股票、普通债券和可转换债券。从他们的立场来看,共同债券

成立时间最短的南方希腊元可转换债券属于后来者,在去年下半年的飙升表现中极具攻击性。然而,在去年的回调和18年的动荡中,这只基金的撤出也是相对较大和防御性的。在这一比较群体中,长新可转换债券A和郭芙可转换债券在这一区间的业绩竞争力较弱。

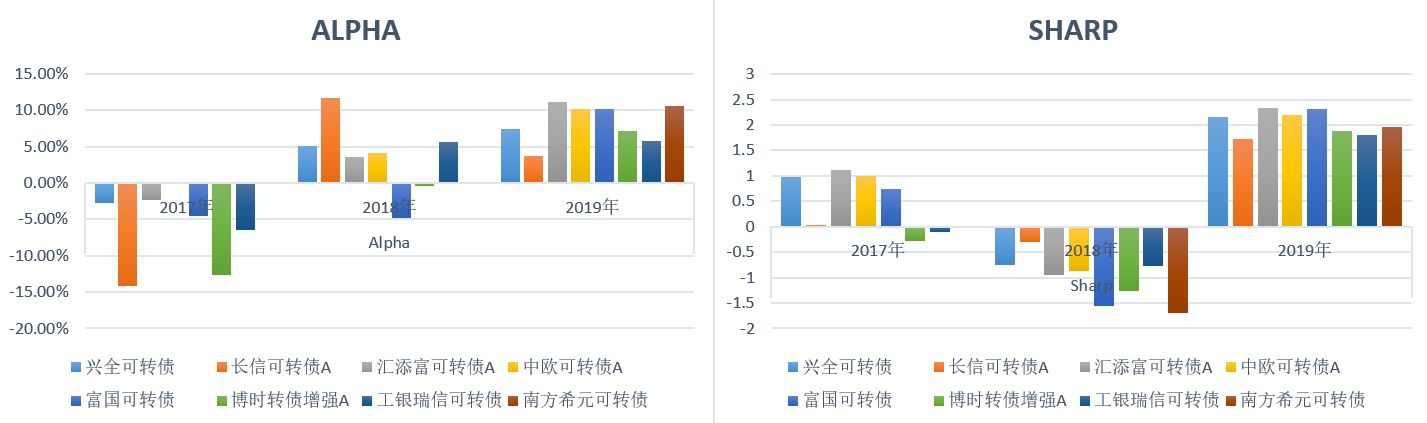

让我们看看风险和收益。比较风险和回报,我们引入了四个概念指标:阿尔法、夏普、卡尔马尔和波动性。

简单地说,这里的阿尔法指的是基金的绝对回报与根据贝塔系数计算的预期风险回报之间的差额,即超额回报,以及基金经理通过其专业能力获得的高于市场平均水平的更高回报。基准是上海和深圳300点。

夏普比率反映单位风险基金的净增长率超过无风险回报率的程度,即如果投资组合不承担单位总风险,将产生多少超额回报。如果该值为正,则意味着基金的回报率高于波动风险。负值表示基金的操作风险大于回报率。

(数据来源:Wind)

在三年数据完整的可转换债券基金中,回报率最高的两个基金是汇天富可转换债券A和兴泉可转换债券。夏普比率最高的是汇天富可转换债券A、兴泉可转换债券A和中欧可转换债券A。“卡尔马尔比率”描述的是回报率和最大回撤之间的关系。回报越高,回撤越小,价值越大,基金的表现越好。然而,波动性是衡量基金投资回报变化程度的指标,区间内波动性越小,基金投资回报越稳定。

不要低估卡尔马尔比率和波动性。对于固定收益投资者和初级投资者来说,小波动性使我们有更好的投资体验,更容易坚持长期投资,避免遭受高波动性和撤资。

(来源:Wind)

(数据来源:Wind)

从平均波动率来看,兴泉可转换债券和中欧可转换债券表现最好,田慧富可转换债券、郭芙富可转换债券、卜式可转换债券增强型A和工银瑞信可转换债券基本保持在同一水平区间,其中长新可转换债券和南方西苑可转换债券波动较大。

最后,让我们看看资产配置。根据这8只基金过去7个季度的季度报告(2018年第2季度—2019年第4季度),本文分析了它们的可转换债券头寸和平均可转换债券头寸的变化。

(数据来源:Wind)

我们发现一些可转换债券基金使用杠杆来配置可转换债券,因为可转换债券可以用于交易所的质押融资。由于杠杆的存在,7个报告期内基金的平均头寸差异不小。

可转换债券头寸最高的中欧可转换债券A占其净资产值的102.32%,其次是平均可转换债券头寸较高的工银瑞信可转换债券和南方西苑可转换债券。

根据七个报告期可转换债券头寸的调整幅度数据,最高的是长新可转换债券A,其次是南方西苑可转换债券。

对于可转换债券基金,股票也是其资产的重要组成部分。可转换债券基金的股票头寸有两个主要来源:主动配置和可转换债券转换。从8只基金在过去7个报告期的股票和债券头寸来看(图中每个报告期都显示了股票和债券资产占基金净资产的比例)